Levantar capital é uma artimanha necessária para um Software as a Service, que tem como principal característica, no seu DNA, o crescimento acelerado.

Mas existem várias formas de captar recursos para esse tipo de negócio, e há quem prefira diferentes caminhos na jornada. O momento do setor de tecnologia no Brasil também é propício para captação de investimentos externos.

De acordo com a Gartner

a indústria de SaaS deve atingir 45% do total de gastos ainda em 2021. A mesma pesquisa apontou que cerca de 71% das empresas no mundo começaram a utilizar esse modelo de negócio nos últimos anos.

Por definição, uma Rodada de Investimento é quando uma empresa “levanta” capital (mais conhecido pela expressão

fundraising) de um, ou mais, investidores. Considera-se desde o investimento-anjo, rodadas de capital semente (ou

seed) até rodadas mais robustas tipo Série A, Série B, Série C, Série D… e assim sucessivamente.

É importante ressaltar que rodadas de investimento não são empréstimos. A principal diferença está na conversão em cotas. Quando uma instituição financeira empresta dinheiro, o vínculo está limitado ao valor que foi emprestado, e às garantias propostas no contrato. Já quando uma rodada de investimento é realizada, a empresa de SaaS “vende” parte de suas cotas aos investidores que serão convertidas em ações da empresa em uma determinada data. Além disso, os investidores aportam de diversas outras maneiras, diferente em um empréstimo financeiro, como por exemplo: Conhecimento de gestão, networking, participação ativa no

Executive

Board da empresa, etc.

Quais os principais tipos de investimento para um SaaS?

As rodadas de investimento costumam ser uma alternativa para o

Bootstraping. Essa expressão significa iniciar um negócio a partir de recursos próprios, ou seja, sem apoio de investidores. Segundo dados de 2017 da

Brazil SaaS Landscape, 71% dos Softwares brasileiros operam com investimento

Bootstrapping, e é um caminho visto como viável por muitos Founders no decorrer do crescimento da sua Startup. A partir do momento que o SaaS decide captar investimentos externamente, existem alguns conceitos importantes para compreender:

Investimento Anjo

Os investidores-anjo são pessoas físicas, ou um grupo delas, que na maioria das vezes já são bem sucedidas financeiramente e com patrimônio consolidado, que fornecem capital financeiro e intelectual para Startups, em troca de participação societária no negócio. Esse investimento geralmente se dá em fases iniciais do empreendimento, e promove uma diminuição dos riscos e compartilhamento da dedicação necessária na tomada de decisões em prol do crescimento.

Venture Capital

Também conhecido como VC, é uma pessoa jurídica que trata investimentos de risco. É um fundo de investimentos que compra ações ou direitos de participação em empresas que apresentam um alto potencial de valorização e, consequentemente, risco elevado.

É considerada a melhor maneira de fornecer capital para que uma empresa de SaaS cresça exponencialmente, aumentando a operação ou realizando fusão com outra grande marca. Para atrair esse tipo de investimento, o negócio SaaS deve ter uma estrutura muito sólida, em uma etapa mais avançada da sua jornada, para provar o potencial crescimento, já que a expectativa de ROI (Return of Investiment) por parte de um VC é muito elevada.

Private Equity

O Private Equity é realizado em empresas que já possuem lucro, ou fluxo de caixa elevado, e já tem uma participação expressiva no seu mercado de atuação. Os investimentos dessa categoria ficam na casa mínima dos milhões de reais. Esse tipo de investimento possibilita a inclusão de participação na gestão da empresa e pode ser feita tanto por pessoa jurídica quanto física. O aumento desse perfil de investimento no ecossistema de tecnologia é expressivo devido ao

Boom recente que tivemos com a Pandemia.

Incubadora x Aceleradora

Ao contrário do que muitos pensam, Incubadoras não são a mesma coisa que Aceleradoras. Ambas tem como objetivo “dar um empurrão inicial” no

SaaS, principalmente na etapa de estruturação.

As incubadoras geralmente não tem fins lucrativos, são mantidas por instituições públicas e tem foco no empreendedorismo de acordo com alguma normativa governamental. Elas utilizam verbas públicas para apoiar Startups com planos de negócio sólidos. Seu modelo geralmente é o tradicional de consultoria, apoiando por meio de orientações e mentorias.

As aceleradoras tem como foco principal startups escaláveis, com bom potencial de expansão. Essas organizações usam capital privado para financiar as ideias e não exigem tantos trâmites burocráticos. Elas não substituem um Fundo de Investimento, mas costumam fazer ponte com os mesmos, e seus processos de orientação são apoiados em sessões de

mentoring, workshops, eventos e até mesmo espaço de coworking para fomento do networking.

Como funcionam as rodadas de investimento?

A base de qualquer investimento é o

Valuation. Exceto em Venture Capital, todas as fusões e aquisições, e rodadas por Private Equity de empresas tradicionais, são realizadas com base em múltiplos de EBITDA - bem como o fluxo de caixa descontado - mas isso acaba não fazendo muito sentido para negócios de SaaS em etapas iniciais de crescimento porque seus fluxos de caixa futuros dificilmente são positivos. Ou seja, nesses casos o

Valuation matemático utilizado por empresas sólidas, públicas, não representa necessariamente seu valor de mercado.

Guilherme Lima da Dealflow cita em

um de seus artigos:

“É importante dizer que o valuation de uma Startup em early stage é, basicamente, uma equação entre: (i) a necessidade de capital, (i) plano de financiamento de longo prazo e de diluição dos fundadores ao longo do tempo e (iii) a performance dos empreendedores até então. Com isso, em razão dos custos locais de cada região, como por exemplo de contratação, aumentando a necessidade de capital, essas métricas abaixo vão mudar de país a país ou região a região. Por exemplo, no Vale do Silício podem ser bem maiores.

Os patamares que temos visto por aqui são mais ou menos assim:”

Geralmente, a lógica seguida para investir em uma empresa de SaaS segue a seguinte premissa:

- Definir o volume de investimento que faz sentido ao estágio do SaaS (variável 1);

- Participação societária a ser oferecida para o investidor (variável 2);

- Resultado = Valuation Post-money

(1) Volume de Investimento

__________________________ = (3) Valuation Post-Money

(2) Participação % societária

Por exemplo, se um SaaS está ofertando R$ 100 mil por 10% da empresa, significa que o

Valuation

post-money (após a entrada do dinheiro) é de R$ 1 milhão. Dessa forma, a fórmula do

Valuation pre-money é: (Valuation post-money deduzindo (-) o volume de investimento captado). No exemplo citado o

Valuation pre-money da empresa seria de R$ 900 mil. Ou seja, a cada nova rodada de investimento, e captação de recursos, o

Valuation

do SaaS aumenta consideravelmente, e esse fator é bastante analisado ao decidir quanto à uma nova rodada ou não.

Qual a é a jornada de investimento natural para um SaaS?

Não existe uma jornada única quando se trata de investimentos no mundo de SaaS, já que como citado anteriormente existem diferentes caminhos que podem ser escolhidos. Porém os estágios de investimento são bem definidos: As Startups geralmente começam com investimentos iniciais, que como já citado podem ser via

Bootstraping, Investidores-anjo ou aceleradoras. A partir daí, iniciam rodadas formais de investimento seguindo o seguinte caminho: Pre Seed / Seed, Series A, Series B, Series C, Series D, e assim por diante. Vamos entender um pouco melhor as características dessa etapas:

Pré-semente / semente (Seed)

A captação Pré-semente, ou Pre Seed, tem como principal objetivo financiar os primeiros estágios da vida da Startup, nesse momento os primeiros testes e MVPs são lançados e os recursos direcionados para melhoria do produto. Muitas vezes nesse momento a Startup tem apenas um protótipo que busca ser validado no mercado. Segundo

fontes da BLB Brasil

as rodadas Pre-seed giram em torno de R $100.000 a R $700.000 no nosso país.

Já na etapa semente, ou Seed, o SaaS inicia sua busca pelo PMF (Product Market Fit), estruturando sua máquina de aquisição, principalmente levada pela tríade: Marketing, Vendas e Sucesso do Cliente. Nesse estágio a Startup já tem um bom cheiro do seu ICP (Ideal Customer Profile) e inicia sua escala nesse mercado. No Brasil, as rodadas tipo Seed giram em torno de R$ 1 a 5 milhões e atualmente, mais de 70% dos SaaS brasileiros não chegam à próxima rodada de investimentos.

Disclaimer importante: Essas e todas as demais rodadas citadas não podem ser comparadas com o mercado americano, ou outras referências geográficas, porque variam bastante de acordo com a maturidade do mercado, empresas, e macroeconomia de maneira geral.

Series A

Essencialmente, essa rodada é utilizada para otimizar a base de usuários e criar novas ofertas de produtos e serviços. Como já existe uma sintonia entre mercado, produto e canal de distribuição, com ela vem a oportunidade de dimensionar o produto em diferentes mercados. Nessa etapa o critério e “a barra é mais alta”, com expectativas de um plano concreto para desenvolver um modelo de negócio que gere lucro no longo prazo. É uma fase de desenvolvimento, e a estrutura necessária da organização e nível técnico e de senilidade no

Board é bastante superior às primeiras etapas de vida de um SaaS.

Os valores de referência no Brasil são de $2 a 16 milhões de dólares, segundo fontes da

Mais Retorno, e geralmente são Fundos de Venture Capital e Private Equity que lideram essas rodadas.

Series B

No Series B os investidores se propõem a contribuir para escalar o negócio, “azeitando a máquina” já existente. Aprimoramento de processos, novas contratações e até mesmo aquisição são práticas comuns nessa etapa. A busca incessante por mais mercado aumenta ainda mais, e a geração de caixa fica ainda mais importante. Ou seja é a fase focada no crescimento, e o financiamento gira em torno de, pelo menos, $30 milhões de dólares. É comum novos fundos ainda maiores entrarem nessa rodada, o que ajuda ainda mais a empresa de SaaS expandindo seu capital intelectual e networking.

Series C e rodadas posteriores

Aqui o objetivo é claro: Expansão. Os SaaS que estão em Series C em diante já são consideradas empresas muito bem sucedidas e consolidadas no mercado! Temas como Expansão Internacional e aquisições de concorrentes para domínio de mercado são chave dessa etapa em diante, e o

Board,

time de fundadores e investidores já encontra-se bastante diluído. O Valuation

estimado das empresas dessa etapa em diante já está mais sólido e geralmente os planos de expansão são exponenciais e muito atrativos, e recentemente estamos vendo cada vez mais aquisições expressivas nessa etapa, ou até mesmo IPO na Bolsa de Valores.

Vale compartilhar um caso recente da própria Duda, que anunciou uma nova rodada considerada Series D de investimento,

veja mais detalhes nesse post. A maioria dos recursos dessa nova rodada será destinada para o desenvolvimento de novas ferramentas do produto e expansão internacional.

Concluindo: Como anda o cenário de investimentos no Brasil

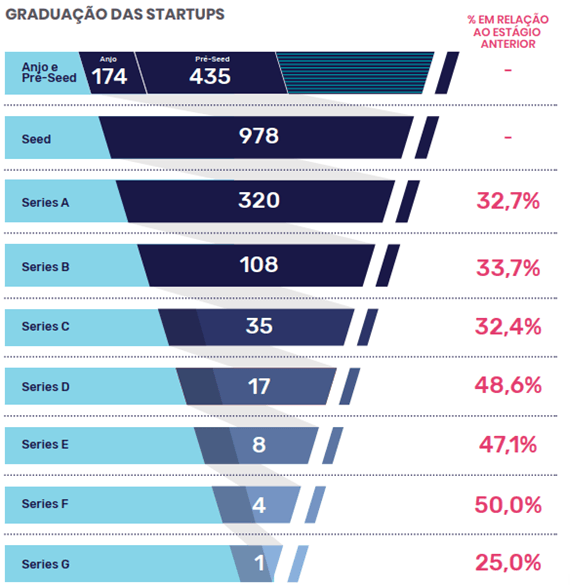

Funil de Captação de um SaaS por estágio

Importante analisar o contexto do mercado para entender o potencial de investimentos, em pesquisa recente do Distrito

foram analisadas as movimentações no ecossistema entre os anos de 2011 e 2020.

A pesquisa notou que ocorreram 1.066 captações nos estágios Pré-Seed e Seed e apenas 281 conseguiram passar pelo primeiro Gap de atingir o estágio Series A.

Inside Venture Capital Brasil | 1º semestre – Distrito Dataminer

Ou seja, mais de 70% das startups brasileiras falham em captar um Series A, é a “maior nota de corte”, e realmente onde a maioria acaba morrendo na praia. Mas o que chama atenção é que as taxas continuam baixas, ou seja, é um caminho árduo do começo ao final quando se trata de captação de investimento externo.

O volume de negócios de modo geral ainda pode ser considerado bem baixo se temos como referência os Estados Unidos, mercado muito mais sólido que a conversão para um Series A chega acima de 50%, segundo dados do CBInsights.

Nos estágios mais avançados nos deparamos com outro problema: Dificuldade de encontrar investidores institucionais brasileiros, por isso nessa etapa a captação geralmente acontece via VCs estrangeiros. Isso contribui com a baixa taxa de conversão de Series B em diante. Já a partir do Series C, a taxa se estabilizou na casa dos 50%.

Esses dados nos mostram que em média 97% dos SaaS que buscam rodadas de investimento não chegam na captação de um Series C. Nada mais que o reflexo de um ecossistema “verde” que precisa de amadurecimento.

Sabemos que empreender não é fácil, e nesses anos avaliados, menos de 1% das Startups chegaram a captar um Series F, e uma minoria expressiva passa da primeira barreira do Seed, mas esperamos que a educação desse mercado assim como o

Boom que estamos tendo pós pandemia contribua para a otimização desse funil.

Saiba mais sobre a Duda para empresas SaaS